Jangkau jutaan pelanggan dengan GoPay Mini App! Gabung sekarang dan bawa bisnis Anda berkembang lebih luas lewat ekosistem GoPay!

Gabung Sekarang!

PPN adalah Pajak untuk Transaksi Jual-Beli, Berapa Tarif dan Apa Objek Pajaknya?

by Rizki Ramadan

6992Views

6992Views

Setiap warga negara wajib membayarkan pajak kepada pemerintah. Pemerintah juga sudah mengatur mengenai hal-hal apa saja dan siapa saja yang dikenakan pajak.

Di Indonesia, pemerintah membagi pajak ke dalam beberapa jenis. Beberapa jenis pajak yang sudah sangat dikenal masyarakat adalah Pajak Penghasilan (PPh), Pajak Bumi dan Bangunan (PBB), Pajak Penjualan atas Barang Mewah (PPnBM), dan Pajak Pertambahan Nilai (PPN).

Dalam artikel ini, akan dijelaskan lebih lanjut mengenai Pajak Pertambahan Nilai (PPN). PPN adalah salah satu pajak yang sering kali ditemui pada bon pembelian suatu barang. Simak penjelasan berikut untuk informasi lengkapnya.

Baca juga: Pengertian Faktur dan Fungsinya untuk Bisnis Anda

Apa itu PPN?

Pajak Pertambahan Nilai, atau yang sering juga disingkat PPN adalah pungutan yang dibebankan pada transaksi penjualan atau pembelian barang dan jasa. PPN dilakukan oleh Wajib Pajak pribadi atau badan yang telah terdaftar menjadi Pengusaha Kena Pajak (PKP).

Setiap Pengusaha Kena Pajak wajib memungut, menyetor, serta melaporkan PPN. Sementara itu, pembeli atau konsumen wajib membayar PPN yang sudah dipungut oleh Pengusaha Kena Pajak.

Bagaimana karakteristik PPN?

Untuk lebih memahami PPN, Anda perlu mengetahui karakteristik yang dimiliki PPN. Setidaknya ada tujuh karakteristik yang perlu diketahui oleh setiap pengusaha, yaitu:

-

PPN adalah pajak objektif yang pemungutannya tidak memperhatikan keadaan Wajib Pajak sebagai subjek pajak.

-

PPN merupakan pajak tidak langsung karena bebannya dialihkan kepada pihak lain walaupun kegiatan pemungutan, penyetoran, dan pelaporan pajak dilakukan oleh penjual barang atau jasa.

-

Dilakukan secara berjenjang, mulai dari pabrik hingga konsumen akhir. Hal ini disebut juga dengan multi stage tax.

-

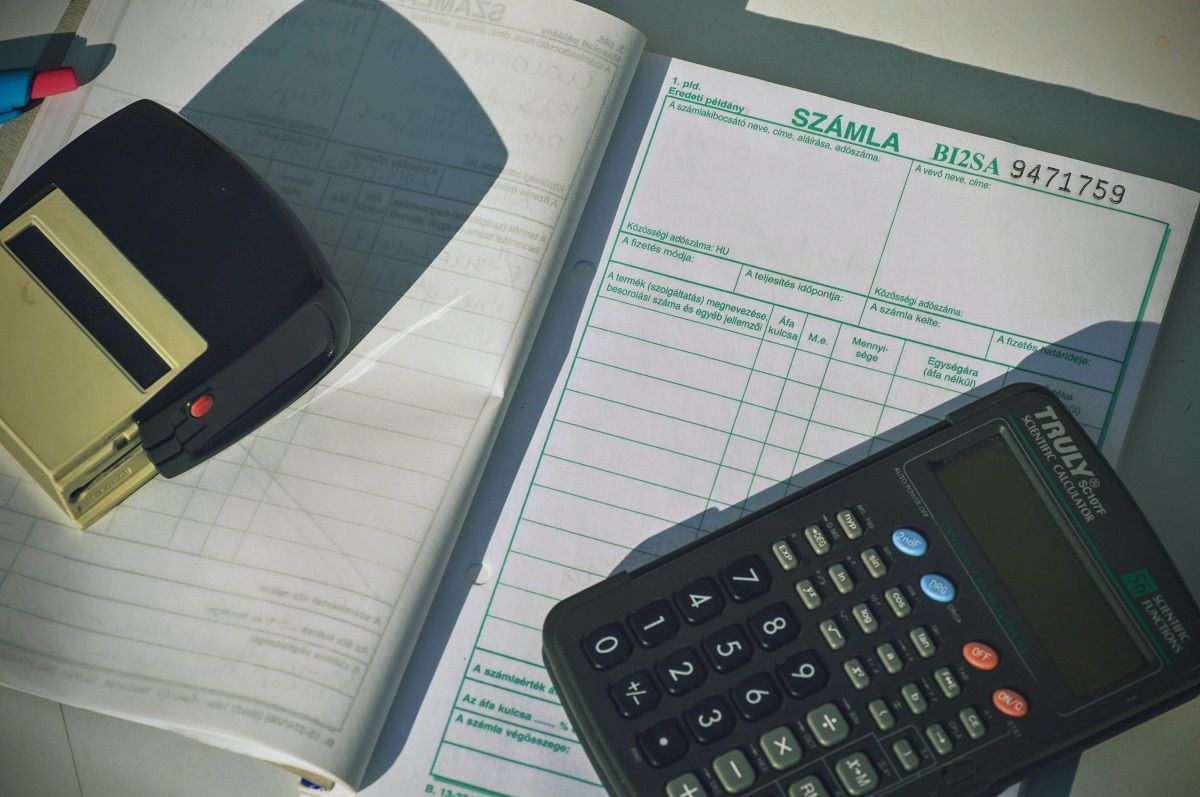

PPN dipungut menggunakan faktur pajak sehingga faktur pajak perlu diterbitkan sebagai bukti pemungutan PPN.

-

PPN adalah pajak yang bersifat netral dan dikenakan pada barang dan jasa yang dijual. Selain itu, pemungutannya dilakukan di tempat jasa atau barang dikonsumsi.

-

PPN bersifat non duplikasi karena ada mekanisme pengkreditan pajak masukan.

-

PPN untuk konsumsi dalam dan luar negeri dibedakan, yaitu 10% untuk konsumsi dalam negeri dan tarif 0% untuk ekspor.

Baca juga: 10 Komponen Laporan Keuangan Berdasarkan Jenisnya

Berapa tarif PPN?

Tarif PPN diatur dalam Undang-Undang Nomor 42 tahun 2009 pasal 7 yang menyebutkan tiga ketentuan. Tarif PPN adalah sebesar 10% dan dapat berubah menjadi 5% untuk batas terendah dan 15% untuk batas tertinggi seperti yang diatur dalam Peraturan Pemerintah. Sementara itu, tarif PPN sebesar 0% diterapkan atas Ekspor Jasa Kena Pajak, Ekspor Barang Kena Pajak Berwujud, serta Ekspor Barang Kena Pajak Tidak Berwujud.

Hal Yang Termasuk Objek PPN Adalah

Objek PPN adalah hal yang dikenakan Pajak Pertambahan Nilai. Dalam hal ini berupa barang atau jasa yang dijual. Pemerintah menetapkan lima objek PPN, yaitu sebagai berikut:

-

Penyerahan BKP atau Barang Kena Pajak dan JKP atau Jasa Kena Pajak di dalam Daerah Pabean yang dilakukan oleh pebisnis.

-

Impor BKP.

-

Pemanfaatan JKP Tak Berwujud dari luar daerah di dalam Daerah Pabean.

-

Pemanfaatan BKP Tak berwujud dari luar daerah di dalam Daerah Pabean.

-

Ekspor BKP berwujud atau tidak berwujud serta ekspor JKP oleh Pengusaha Kena Pajak (PKP).

Baca juga: 3 Cara Menawarkan Produk untuk Tingkatkan Penjualan

Bagaimana Cara Menghitung PPN?

Menghitung besaran PPN yang perlu ditanggung pembeli sangatlah mudah, bahkan lebih mudah daripada menghitung rumus persamaan dasar akuntansi. Untuk menghitung PPN, Anda menggunakan rumus tarif PPN x Dasar Pengenaan Pajak (DPP).

Anda sudah mengetahui bahwa tarif PPN yang ditetapkan adalah 10%, sementara DPP merupakan harga barang atau jasa yang dijual. Agar lebih mudah dipahami, simak ilustrasi berikut ini.

PT Indah Purnama adalah Pengusaha Kena Pajak (PKP) yang menjual Barang Kena Pajak (BKP) kepada PT Sejahtera seharga Rp50.000.000. Maka, PPN yang perlu disetorkan dihitung dengan cara:

10% x Rp50.000.000 = Rp5.000.000

Jadi, PT Indah Purnama memungut PPN sebesar Rp5.000.000 kepada PT Sejahtera.

Dari penjelasan di atas, Anda dapat memahami bahwa PPN adalah pajak yang dikenakan pada barang atau jasa dan harus dibayarkan oleh konsumen. Sistem PPN ini juga berlaku pada payment gateway Midtrans yang merupakan jasa penyedia pembayaran. Setiap transaksi menggunakan payment gateway Midtrans akan dikenakan PPN sebesar 10%, sesuai dengan peraturan yang ditetapkan pemerintah.

PPN akan diambil dari nominal transaksi pada tiap metode pembayaran yang dilakukan. Namun, tidak perlu repot-repot menghitung manual karena Midtrans akan secara otomatis memotong nilai transaksi dengan PPN dan biaya layanan ketika dana dicairkan.

Menggunakan payment gateway Midtrans sangat mudah karena setiap detail transaksi akan tercatat secara otomatis. Selain itu, pilihan metode pembayarannya pun sangat beragam hingga 24 jenis metode pembayaran. Jadi, tunggu apa lagi? Segera kembangkan bisnis Anda bersama Midtrans!

Metode pembayaran

Metode pembayaran Pembayaran berkala/ berulang

Pembayaran berkala/ berulang Deteksi anomali

Deteksi anomali Mini App di Aplikasi GoPay

Mini App di Aplikasi GoPay Payment Link: Terima Pembayaran Dengan Mudah dan Cepat

Payment Link: Terima Pembayaran Dengan Mudah dan Cepat